صندوق اهرمی یک نوع صندوق سرمایهگذاری است که از تکنیک اهرم مالی برای به دست آوردن بازدهی مضاعف از یک سرمایهگذاری استفاده میکند. این صندوق همزمان از دو ساز و کار «صدور و ابطال» و «قابل معامله در بورس (ETF)» برای سرمایهگذاری و انتقال مالکیت واحدها استفاده میکند. سازوکار نوع واحدهای این صندوق با سطح ریسک آنها ارتباط دارد. به این صورت که واحدهای صدور و ابطالی را واحدهای بدون ریسک و واحدهای قابل معامله در بورس را واحدهای پرریسک در نظر میگیرند. پرتفوی این صندوقها را عمدتا سهام و حق تقدم سهام تشکیل میدهد.

کمی بیشتر درباره صندوق اهرمی بدانیم

برای درک مفهوم صندوق اهرمی، ابتدا باید فلسفه اهرم را بدانیم. اهرم ابزاری است که به وسیله آن میتوان نیروی بیشتری اعمال کرده و اقداماتی نظیر جابهجا کردن وسایل یا تجهیزات سنگین را انجام داد. در واقع اهرم نیرو را چند برابر میکند. حال باید به این سوال بپردازیم که اهرم در صندوق سرمایهگذاری به چه صورت عمل میکند؟ در صندوق های اهرمی میتوان با بهرهگیری از مکانیزم اهرم، بازده سرمایهگذاری را چند برابر کرد. به این معنی که با سرمایهگذاری در یک صندوق اهرمی، امکان دریافت سود مضاعف وجود دارد. البته باید به این مسئله نیز دقت داشت که در صورت کاهش ارزش صندوق اهرمی، مکانیزم اهرم منجر به چند برابر شدن زیان سرمایهگذار نیز میشود. به عبارت سادهتر در صندوق اهرمی، ریسک سرمایهگذاری به نسبت سایر صندوقها افزایش قابل توجهی دارد. به این معنا که در دورههای رونق و رکود بازار، مکانیزم اهرم باعث ایجاد سود یا زیان مضاعف برای سرمایهگذاران خواهد شد.

واحدهای سرمایهگذاری در صندوق اهرمی

واحدهای سرمایهگذاری در صندوقهای سرمایهگذاری اهرمی بهطور کلی به دو دسته بدون ریسک (با تضمین حداقل سود) و پرریسک (با امکان بازدهی مضاعف) تقسیمبندی میشوند. پس از دریافت مجوز اولیه، امکان صدور واحدهای بدون ریسک حداکثر به میزان دو برابر تعداد واحدهای پرریسک فراهم میشود. لازم به ذکر است واحدهای بدون ریسک به صورت “صدور و ابطالی” در دسترس بوده و واحدهای پرریسک در تابلوی فرابورس معامله خواهند شد.

سازوکار صندوق های اهرمی

همانطور که اشاره شد، این صندوقها از دو سازوکار صدور و ابطالی (بدون ریسک) و قابل معامله (پرریسک) استفاده میکنند. واحدهای صدور و ابطالی (بدون ریسک) صندوق اهرمی محدوده کف و سقف سود مشخص شده دارند. بهعنوان مثال صندوق اهرمی x را با کف بازدهی 25٪ و سقف بازدهی 28٪ در نظر بگیرید. با وجود این کف و سقف بازدهی، سرمایهگذاری در واحدهای صدور و ابطالی صندوقاهرمی بدون ریسک خواهد بود. به این معنی که اگر حتی بازدهی صندوق منفی باشد، سرمایهگذارانی که واحدهای بدون ریسک را خریداری کردهاند، به اندازه کف بازدهی (25٪) سود کسب میکنند. از سوی دیگر اگر بازدهی صندوق بیش از سقف بازدهی واحدهای بدون ریسک باشد، همان 28٪ سود در نظر گرفته شده به سرمایهگذاران تعلق خواهد گرفت.

در مقابل، عملکرد واحدهای قابل معامله (پرریسک) صندوقاهرمی متفاوت است و نرخ بازدهی مشخص و ثابتی ندارند. به این صورت که واحدهای پرریسک صندوق اهرمی به دلیل وجود اهرم، امکان نوسانات بالایی دارند. به عنوان نمونه اگر بازدهی واحدهای بدون ریسک صندوق اهرمی کمتر از کف بازدهی باشد، کمبود بازدهی از محل واحدهای پرریسک جبران میشود. میتوان اینگونه گفت که در زمانهایی که بازار منفی است و سیر نزولی را در پیش دارد، واحدهای پرریسک پشتیبان واحدهای بدون ریسک هستند و سوددهی آنها را تضمین میکنند. از سوی دیگر در صورتیکه بازدهی واحدهای بدون ریسک بیشتر از سقف بازدهی آن باشد، مازاد بازدهی به سرمایهگذاران واحدهای پرریسک تعلق میگیرد.

لازم به ذکر است که حداقل زمان کسب سود در صورت خرید واحدهای بدون ریسک 30 روز است و در صورت ابطال پیش از این زمان تنها اصل سرمایه به سرمایهگذار پرداخت میشود.

بازدهی در صندوقهای اهرمی

با توجه به سازوکار صندوق اهرمی 3 حالت در خصوص کسب بازدهی برای واحدهای بدون ریسک و پرریسک امکان وقوع دارد:

1) صندوق اهرمی x را در نظر بگیرید که دارای سقف بازدهی 28٪ و کف بازدهی 25٪ برای واحدهای بدون ریسک است. اگر بازدهی این صندوق در یک سال 30٪ باشد، افرادی که نسبت به خرید واحدهای بدون ریسک اقدام کردهاند و بدون تغییر در آورده سرمایهگذاری تمامی 365 روز سال را در صندوق باقی ماندهاند، در پایان سال همان 28 درصد سود را دریافت خواهند کرد و 2٪ مابقی نیز به سرمایهگذاران واحدهای پرریسک تعلق میگیرد. در واقع سرمایهگذاران واحدهای پر ریسک علاوهبر بازدهی اصلی این واحدها، سود بیشتری از محل سود مازاد واحدهای بدون ریسک کسب میکنند. البته لازم به ذکر است که این محاسبات به صورت روزشمار در صندوق صورت میگیرد.

2) اگر بازدهی صندوقاهرمی 10٪ باشد افرادی که واحدهای بدون ریسک را خریداری کردهاند کف بازدهی 25٪ را دریافت میکنند. در واقع کمبود بازدهی واحدهای بدون ریسک از محل واحدهای پرریسک تامین میشود و سرمایهگذاران واحدهای پرریسک در چنین شرایطی که بازدهی صندوق کمتر از کف بازدهی واحدهای بدون ریسک است، سودی به نسبت کمتر از بازدهی کلی صندوق را دریافت خواهند کرد یا دچار زیان خواهند شد.

3) در صورتی که بازدهی صندوق در بازهای مابین کف و سقف سود دهی مشخص شده برای واحدهای بدون ریسک 25 تا 28 درصد قرار داشته باشد، همان میزان بازده کسب شده برای سرمایهگذار در نظر گرفته خواهد شد. به عنوان مثال اگر بازدهی صندوق 25٪ باشد همان 25٪ بازدهی به سرمایهگذاران واحدهای بدون ریسک و پرریسک پرداخت میشود.

اگر صندوق اطلس اهرمی بود…

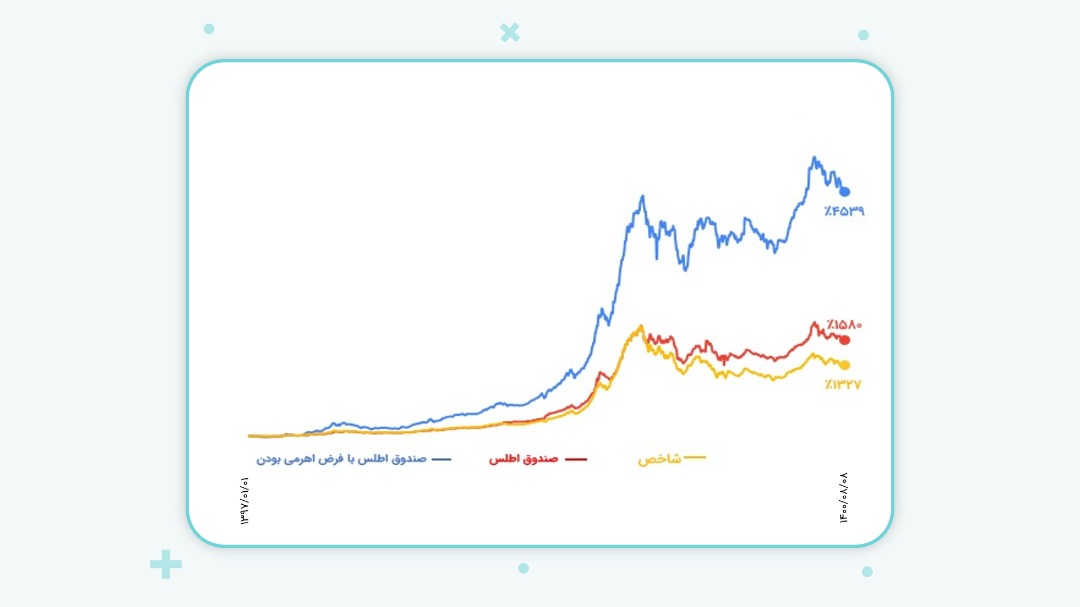

صندوق اطلس در بازه زمانی 97/01/01 تا 1400/08/08، 1580 ٪ بازدهی داشته است. اما اگر این صندوق یک صندوقاهرمی بود در همین بازه زمانی، بازدهی واحدهای بدون ریسک این صندوق 100٪ و در مقابل بازدهی واحدهای پرریسک این صندوق 39 45 ٪ بود.

در واقع طبق این مثال اگر در بازه زمانی اشاره شده فردی 10 میلیون تومان واحدهای بدون ریسک این صندوق را خریداری میکرد، سرمایه وی به رقم 20 میلیون تومان و اگر 10 میلیون تومان واحدهای پرریسک را خریداری کرده بود سرمایه وی به حدود 463 میلیون تومان میرسید. توجه داشته باشید که این بازدهی مربوط به گذشته است و تضمینی برای آینده وجود ندارد.

در نمودار بالا روند بازدهی صندوق اطلس با نمودار فرضی بازدهی صندوق اهرمی اطلس مقایسه شده است. همانطور که در نمودار مشخص است صندوق اطلس در زمان صعود بازار بازدهی کمتری نسبت به صندوق اهرمی اطلس دارد و در مقابل در زمان ریزش بازار صندوقاهرمی اطلس ریزش بیشتری را تجربه میکند. بنابراین علیرغم اینکه صندوقاهرمی اطلس با فرض صعودی بودن بازار میتواند سود بیشتری را نصیب سرمایهگذار کند، در زمان ریزش هم زیان او را چندبرابر میکند. علاوهبر این، صندوق اطلس و صندوق فرضی اهرمی اطلس از 97/01/01 تا 1400/08/08 نسبت به شاخص کل بورس عملکرد بهتری داشتهاند. توجه داشته باشید که این بازدهی مربوط به گذشته است و تضمینی برای آینده وجود ندارد.

مقایسه واحدهای بدون ریسک و پرریسک با صندوق نامی و اطلس

در جدول زیر واحدهای بدون ریسک و پرریسک صندوق اهرمی با صندوق نامی (صندوق کم ریسک) و صندوق اطلس (صندوق پرریسک) مقایسه شده است.

نحوه انجام معاملات در صندوق های اهرمی

برای خرید و فروش واحدهای پرریسک صندوق اهرمی میتوانید از طریق سامانههای معاملاتی نظیر ایزیتریدر، نماد صندوق را جستجو و به صورت آنلاین واحدهای پرریسک این صندوق را خریداری کنید. برای ورود به ایزیتریدر لازم است که کد بورسی داشته باشید.

برای معامله واحدهای مبتنی بر صدور و ابطال (بدون ریسک) همانطور که از اسم واحد آن مشخص است، سرمایهگذار باید فرآیند صدور و ابطال واحدهای صندوق را با توجه به نحوه خرید (اینترنتی یا حضوری) طی کند.

مزایای صندوق های اهرمی

- مناسب افراد ریسکپذیر و ریسکگریز

یکی از مزایای صندوقاهرمی این است که هم سرمایهگذاران ریسکپذیر و هم سرمایهگذاران ریسکگریز میتوانند در این صندوق سرمایهگذاری کنند. سرمایهگذاران ریسکپذیر میتوانند واحدهای قابل معامله (پرریسک) صندوقاهرمی و سرمایهگذاران ریسکگریز میتوانند واحدهای صدور و ابطالی (بدون ریسک) صندوقاهرمی را خریداری کنند.

- امکان کسب بازدهی مضاعف

با توجه به وجود اهرم امکان کسب بازدهی مضاعف در صورت خرید واحدهای پرریسک این صندوق وجود دارد. اما فراموش نکنید که همین اهرم میتواند زیان شما را چند برابر کند.

توجه کنید…

- صندوق اهرمی بازارگردان ندارد. عدم حضور بازارگردان باعث میشود که تغییرات قیمت واحدهای پرریسک صندوق اهرمی صرفا به عرضه و تقاضای سرمایهگذاران وابسته باشد.

- تعداد واحدهای صدور و ابطالی (بدون ریسک) صندوق اهرمی، 2 برابر تعداد واحدهای قابل معامله (پرریسک) این صندوق است.